Європейська боргова криза

Криза державних боргів в Єврозоні (також зветься «Євро-кризою» або «Кризою Єврозони») — фінансова криза, яка походить з неспроможності урядів деяких європейських країн самостійно рефінансувати державні борги без допомоги третіх країн[1]

Першою країною, яка опинилась в кризовому стані виявилася Греція. Новий уряд, вибраний в 2009 році, скорегував прихований попереднім урядом кризовий стан і запросив на допомогу з боку Європейського Союзу.

В червні 2018 року, міністри фінансів країн єврозони оголосили про закінчення європейської боргової кризи через вихід Греції — останньої проблемної країни, з програми фінансової допомоги.[2]

Історія

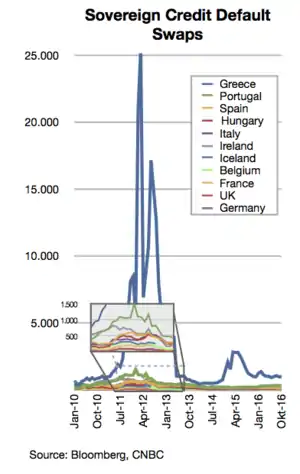

В другій половині 2009 серед інвесторів почало поширюватися занепокоєння можливістю кризи державних запозичень низки європейських країн, що значно зросло на початку 2010.[3][4] Зазначені кризові явища поширилися серед таких країн єврозони як Греція, Ірландія, Італія, Іспанія та Португалія, та перекинулася на інші країни ЄС, що знаходяться поза зоною обігу євро. Ісландія, що пережила дуже глибоку кризу в 2008 (дивися 2008-2011 ісландська фінансова криза), під час якої зазнала колапсу вся банківська система країни, цього разу більш помірно відчула кризу, частково завдяки рішенню не виплачувати борги іноземним банкам. Це непросте рішення було прийнято під час національного референдуму. В країнах, що входять до ЄС, особливо у тих із них, що за прикладом України проводили масивні вливання у банківську систему задля її порятунку, боргове навантаження на державні фінанси зростало просто шаленими темпами. Саме погіршення спроможності державних фінансів вчасно виплачувати відсотки та тіло кредитів без подальших всезростаючих запозичень призвело до зростання розриву у доходності по облігаціям та вартості страхування ризику банкрутства через дефолтні контракти swap поміж вище названими країнами та іншими членами ЄС, в першу чергу — у порівнянні із Німеччиною.[5][6]

В той же час проблема лише кількох країн учасниць перетворювалася на загальну системну кризу всієї єврозони.[7] В травні 2011, грецький державний борг опинився у центрі уваги всього світу.[8] Грецьке суспільство у своїй переважній більшості відкидало будь-які пропозиції, що були спрямовані на заощадження державних коштів, та виказувало власне незадоволення ситуацією через агресивні вуличні протестні акції. Наприкінці червня 2011 грецький уряд спрямував до парламенту законопроекти, що передбачали економію бюджетних коштів у розмірі 28 мільярдів євро (коло 314 мільярдів гривень) протягом наступних 5 років. У разі прийняття запропонованих змін грекам обіцяли надати 12 мільярдів євро із загальноєвропейського фонду. Без вказаного грошового вливання уряд Греції був би змушений оголосити банкрутство вже в середині липня 2011 року.[9]

Справжнього переполоху серед світових інвесторів спричинили новини про зростаючі державні заборгованості в різних куточках світу, поруч із цілою зливою рейтингових втрат країн ЄС. 9 травня 2010 року, Рада фінансових міністрів ЄС схвалила рішення про формування спеціалізованого резервного фонду розміром у €750 мільярдів, основною метою якого буде забезпечення фінансової стабільності на європейському континенті — Європейський фонд фінансової стабільності (European Financial Stability Facility — EFSF).[10]

2 травня 2010 року країни єврозони та Міжнародний валютний фонд домовилися про €110 мільярдний кредит для Греції, що має супроводжуватися дуже жорсткими заходами економії. Зразу ж за тим був наданий €85 мільярдний рятувальний пакет для Ірландії, та €78 мільярдний план з викупу державних боргових паперів Португалії. Всі ці кроки мали зупинити кризу, що розпочалася в Греції, та крокувала по всьому континенту.

Протягом жовтня 2011 року, лідери країн-учасниць єврозони схвалили рішення про пакет заходів, що мали зупинити суїцидальну спіраль зростаючих державних боргів. Рішення було прийнято про списання 50 % боргів Греції, поруч із збільшення EFSF до €1 трильйону (приблизно 11 трильйонів гривень) та вимогою до європейських банків підвищити частку власного капіталу до 9 % від загальної вартості їхніх активів. Саме протягом листопада 2011 року ті ж самі лідери країн єврозони виступили із ультимативними заявами, адресованими Греції. Як представник Франції Ніколя Саркозі так і німкеня Ангела Меркель публічно виказали обурення власних урядів щодо лукавої поведінки грецьких переговорників.[11]

Щодо аналогій із Україною, то варто зазначити, що імітація зростання економіки Греції була організована частково через проведення літньої Олімпіади 2004 року. Маючи за мету профінансувати одноразову подію, уряд Греції розширив запозичення та витрачав гроші на будівельні та інфраструктурні проекти в середині країни. Більшість із витрачених державою коштів іще кілька років (2005—2007) циркулювали країною, даючи спотворене відчуття здорової та зростаючої економіки. При тому поважні американські інвестиційні банки за багатомільйонні хабарі допомагали уряду Греції ховати від Єврокомісії та світу правду про жахливий розмір грецького державного боргу.

Економічні реформи та пропозиції щодо відновлення економіки

Прямі позики приватним банкам та центробанкам

28 червня 2012 лідери Єврозони домовилися щодо механізму надання кредитів напряму банківським установам, що перебувають у кризі, при тому без звернення до національних центральних банків країн-учасниць. Такий механізм фінансування уникає необхідності відображати отримані кошти як державний борг. Вказаний підхід має стати частиною програми регулювання банківського сектору, яку планує здійснити Європейський центральний банк. Вказане рішення зразу ж відобразилося у скороченні відсоткових ставок по довготривалим облігаціям Італії та Іспанії, та призвело до зростання вартості Євро.[12][13][14]

Зростання інвестицій

Заходи щодо скорочення витрат, які впроваджують більшість країн Європи, наражаються на серйозну критику щодо їх адекватності як інструмента боротьби із борговою кризою. Зокрема зазначають, що повернення до «не-Кейнсіанської» фінансової політики" є невчасним кроком[15] та передбачають що дефляційна політика накинута Греції та Іспанії може подовжити та поглибити рецесію їхніх економік.[16] В дослідженнях, що проводилися у 2003 році, котрі аналізували 133 програми економії під керівництвом МВФ, було чітко визначено факт тотального ігнорування представниками фонду катастрофічного впливу на економічне зростання запропонованих заходів економії та скорочення витрат.[17][18] Поточні заходи економії є «порівняно невеликі до розміру проблем та масштабу необхідних структурних реформ.»[19] Більшість заходів економії супроводжуються зростанням податків.[20][21][22]

На початку 2012 року співробітники МВФ визнали, що скорочення видатків шкодить економіці Греції.[23][23]

Замість скорочення витрат, кейнсіанці пропонують нарощувати інвестиції та скорочувати податки. Це має розширити споживання та «запустити» економіку, в першу чергу через зростання виробництва та розширення зайнятості.[24] Більшість країн Європи має обмежені кошти для розширення стимулюючих витрат. Німецький економіст та член Німецької ради економічних експертів Peter Bofinger та Sony Kapoor з глобального експертного центру Re-Define запропонували передати €40 мільярдів як додаткові фонди Європейському інвестиційному банку (EIB), що здатен надати позики у десятикратному розмірі від отриманих коштів. В першу чергу отримувачами мають стати дрібні та середні підприємства, що використовують багато найманої праці.[25]

Понад 23 мільйони працівників країн-ЄС втратили роботу протягом глобальної економічної кризи 2007—2010, що дає право вимагати додаткових важелів впливу не лише на банки Європи, але і всього світу.[26]

Зростання конкурентноздатності

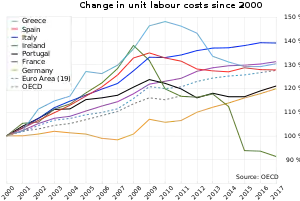

Гальмування зростання ВВП призводить до скорочення у податкових надходженнях, що в свою чергу провокує підвищення навантаження державних витрат на економіку, зростання дефіциту бюджету та боргу. Індійсько-американський журналіст Fareed Zakaria описав фактори, що сповільнюють зростання економіки ЄС у статті датованій листопадом 2011: «Серцевина проблем Європи — слабке економічне зростання… ВВП Італії не зростало цілих 10 років. Жодна реструктуризація боргів не дасть порятунку, якщо і наступні 10 років економіка тупцюватиметься на місці… Слід визнати той факт, що економіки країн заходу — з високими заробітними платами, поважним середнім класом та хитромудрими законодавчим актами — перетворилися на склеротиків. Зараз вони відчувають тиск з трьох напрямів: демограція (старіюче населення), технологія (що дозволяє компаніям виробляти більше продукції із меншою кількістю найманих працівників) та глобалізація (що дозволяє отримувати послуги та розміщувати виробництва по всьому світу).» Він пропонує скорочувати зарплати та залучати іноземні інвестиції.[27]

Інші економісти дотримуються думки, що на скільки б не зменшували заробітну платню Греція та Португалія, вони ніколи не зможуть конкурувати із Китаєм та Індією. Слабкі європейські країни повинні рухатися до економіки, що пропонує високоякісні продукти та послуги. Але розвиток у цьому напрямку є довготривалим процесом і навряд чи виправить поточну ситуацію.[28]

Виправлення дисбалансів у бюджеті, торгівлі та руху капіталу

.svg.png.webp)

У 2009 торговий дефіцит Італії, Іспанії, Греції та Португалії досяг $42.96 мільярдів, $75.31 млрд, $35.97 млрд та $25.6 млрд відповідно, в той час як німецький торговий плюс був $188.6 млрд.[29] Схожі проблеми із торговим балансом існують і у США, котрі компенсують їх постійним залученням боргових коштів зі всього світу. Ben Bernanke про ризики, що витікають із розбалансованості торгівлі ще у 2005. Зокрема він говорив, що «карколомні заощадження» в країнах із позитивним торговим балансом призводять до суттєвих потоків капіталу у напрямку країн із дефіцитом торговельного балансу. Це призводить до штучного скорочення вартості грошей у цих економіках, і через занижені кредитні ставки провокує появу бульбашок в різних сегментах економіки: нерухомість, фінансові активи тощо.[30][31][32]

Будучи обмеженими у здатності проводити девальвацію та коригування відсоткових ставок, країнам-членам ЄС залишається лише стимулювати зростання заощаджень та скорочення придбань імпортних товарів та послуг. Це може допомогти у скороченні торговельного дефіциту.[33] Тому то і пропонується таким країнам як Греція скорочувати споживання та стимулювати діяльність експортно-орієнтованих сегментів економіки. З іншої сторони, країни із позитивним торговим балансом (Німеччина, Австрія та Нідерланди) повинні спонукати до зростання доходів населення та розширення споживання як домогосподарствами так і корпоративним сектором.[34][35]

Мобілізація кредитів

Багато пропозицій, що лунають протягом літа 2012, стосуються викупу боргів Іспанії та Італії, котрі відчувають суттєвий тиск зі сторони боргових ринків.[36] Наголос робиться на тому, що формула викупу має бути більш стабільною та прийнятною, ніж просто викуп Німеччиною боргів інших країн ЄС.[37]

Коментарі

The Economist в червні 2012 писав: "За межами Німеччини вже досягнуто консенсусу, щодо заходів, які потрібно зробити Mrs. Merkel для порятунку спільної валюти. Зокрема потрібно переключити увагу на зростанні, а не на економії; завершити створення спільної валюти через створення банківського союзу (з страховкою всіх депозитів у єврозоні, єдиним банківським наглядом та допомогою у рекапіталізації тих установ, що відчувають труднощі); та перехід від обмеженого руху в об'єднанні боргів до спільних боргових зобов'язань єврозони, що дасть змогу периферійним країнам шанс на перепочинок та знизить тиск відсотків на їх бюджети та перспективи економічного відновлення. Цей рецепт постійно лунає із Вашингтона, Пекіна, Лондона та більшості столиць єврозони. Чому ж тоді найбільш вправний політик континенту бездіяльний? "[38]

Виноски

- Sovereign Credit Risk in the Eurozone — World Economics, vol. 13(1), S. 123—136

- У Євросоюзі заявили про завершення восьмирічної боргової кризи Греції УНІАН, 22 червня 2018

- George Matlock (16 лютого 2010). Peripheral euro zone government bond spreads widen. Reuters. Процитовано 28 квітня 2010.

- Acropolis now. The Economist. 29 квітня 2010. Процитовано 22 червня 2011.

- Greek/German bond yield spread more than 1,000 bps. Financialmirror.com. 28 квітня 2010. Архів оригіналу за 1 червня 2020. Процитовано 5 травня 2010.

- Gilt yields rise amid UK debt concerns. Financial Times. 18 лютого 2010. Архів оригіналу за 14 лютого 2012. Процитовано 15 квітня 2011.

- How the Euro Became Europe's Greatest Threat. Der Spiegel. 20 червня 2011. Архів оригіналу за 5 вересня 2012. Процитовано 7 листопада 2011.

- Traynor, Ian (19 червня 2011). Greek debt crisis: eurozone ministers meet amid deepening gloom. The Guardian. Архів оригіналу за 5 вересня 2012. Процитовано 24 жовтня 2011.

- EU leaders pledge to do what is needed to help Greece. BBC. 23 червня 2011. Архів оригіналу за 19 липня 2013. Процитовано 24 жовтня 2011.

- EU ministers offer 750bn-euro plan to support currency. BBC News. 10 травня 2010. Процитовано 11 травня 2010.

- Forelle, Charles, David Gauthier-Villars and Marcus Walker (3 листопада 2011). Europe Gives Greece an Ultimatum. Wall Street Journal. Процитовано 2 листопада 2011.

- Steven Erlanger; Paul Geitner (29 червня 2012). Europeans Agree to Use Bailout Fund to Aid Banks. The New York Times. Процитовано 29 червня 2012.

- EURO AREA SUMMIT STATEMENT. Brussels: European Union. 29 червня 2012. Архів оригіналу за 19 липня 2013. Процитовано 29 червня 2012. «We affirm that it is imperative to break the vicious circle between banks and sovereigns. The Commission will present Proposals on the basis of Article 127(6) for a single supervisory mechanism shortly. We ask the Council to consider these Proposals as a matter of urgency by the end of 2012. When an effective single supervisory mechanism is established, involving the ECB, for banks in the euro area the ESM could, following a regular decision, have the possibility to recapitalize banks directly.»

- Gavyn Davies (29 червня 2012). More questions than answers after the summit (blog by expert). The Financial Times. Процитовано 29 червня 2012.

- Kaletsky, Anatole (6 February 2012). 'The Greek Vise'. The New York Times. New York. Процитовано 7 лютого 2012.

- Kaletsky, Anatole (11 лютого 2010). 'Greek tragedy won't end in the euro's death'. The Times (London). Архів оригіналу за 5 червня 2011. Процитовано 15 лютого 2010.

- International Monetary Fund: Independent Evaluation Office, Fiscal Adjustment in IMF-supported Programs (Washington, D.C.: International Monetary Fund, 2003); see for example page vii.

- Fabian Lindner (18 лютого 2012). Europe is in dire need of lazy spendthrifts. The Guardian. Архів оригіналу за 5 вересня 2012. Процитовано 18 лютого 2012.

- Veronique de Rugy (18 травня 2012). In Europe, time for true austerity. The Los Angles Times.

- Veronique de Rugy (10 травня 2012). Two kinds of austerity. The Washington Examiner. Архів оригіналу за 13 травня 2012. Процитовано 19 травня 2012.

- Veronique de Rugy (8 травня 2012). The Debate over Austerity Continues. National Review Online. Архів оригіналу за 5 вересня 2012. Процитовано 19 травня 2012.

- Diana Furchtgott-Roth (26 липня 2012). We Can't Rely On the Fed to Rescue Us. Real Clear Markets. Текст «http://www.realclearmarkets.com/articles/2012/07/26/we_cant_rely_on_the_fed_to_rescue_us_99788.html» проігноровано (довідка)

- Smith, Helena (1 лютого 2012). IMF official admits: austerity is harming Greece. The Guardian (Athens). Процитовано 1 лютого 2012.

- Keynes, John Maynard (1924). The Theory of Money and the Foreign Exchanges. A Tract on Monetary Reform.

- Kapoor, Sony, and Peter Bofinger: «Europe can't cut and grow», The Guardian, 6 February 2012.

- European cities hit by anti-austerity protests. BBC News. 29 вересня 2010.

- CNN Fareed Zakaria GPS-10 November 2011. Globalpublicsquare.blogs.cnn.com. Архів оригіналу за 5 вересня 2012. Процитовано 14 травня 2012.

- Do some countries in the Eurozone need an internal devaluation? A reassessment of what unit labour costs really mean. Vox EU. 31 березня 2011. Архів оригіналу за 5 вересня 2012. Процитовано 19 лютого 2012.

- CIA Factbook-Data. Cia.gov. Архів оригіналу за 15 травня 2020. Процитовано 23 вересня 2011.

- Ben Bernanke-U.S. Federal Reserve-The Global Savings Glut and U.S. Current Account Balance-March 2005. Federalreserve.gov. Архів оригіналу за 5 вересня 2012. Процитовано 15 квітня 2011.

- Krugman, Paul (2 March 2009). Revenge of the Glut. The New York Times.

- P2P Foundation » Blog Archive » Defending Greece against failed neoliberal policies through the creation of sovereign debt for the productive economy. Blog.p2pfoundation.net. 6 лютого 2010. Архів оригіналу за 5 вересня 2012. Процитовано 5 травня 2010.

- Krugman, Paul (7 September 1998). Saving Asia: It's Time To Get Radical. CNN.

- Martin Wolf (6 грудня 2011). Merkozy failed to save the eurozone. Financial Times. Процитовано 9 грудня 2011.

- Hagelüken, Alexander (8 December 2012). Starker Mann, was nun?. Sueddeutsche.

- European Safe Bonds. Euro-nomics. Архів оригіналу за 19 липня 2013. Процитовано 4 серпня 2012.

- Landon Thomas, Jr. (31 липня 2012). Economic Thinkers Try to Solve the Euro Puzzle. The New York Times. Процитовано 1 серпня 2012.

- The Economist-Start the Engines, Angela-June 2012

Посилання

- Pezzuto, Ivo (2008). «Miraculous Financial Engineering or Toxic Finance? The Genesis of the U.S. Subprime Mortgage Loans Crisis and its Consequences on the Global Financial Markets and Real Economy», ISSN 1662-761X. In this paper Prof. Prof. Pezzuto explained the root causes of the financial crisis, first introduced the term short-termism associated to the 2008 financial crisis, and predicted the risk of a EU peripheral debt crisis. Available in full for fee online SSRN: Abstract and download.

- Pezzuto, Ivo (2010). «The miracle still goes on for someone», posted on The Baseline Scenario by Simon Johnson, January 18, 2010 at 9:07 am.

- Pezzuto, Ivo (2010). «Miraculous Financial Engineering or 'Legacy' Assets?» in Robert W. Kolb's book Lessons from the Financial Crisis: Causes, Consequences, and Our Economic Future, ISBN 978-0-470-56177-5. Publisher: Wiley (June 8, 2010) Table of Contents.

- Kolb, Robert (2010). «Lessons from the Financial Crisis: Causes, Consequences, and Our Economic Future» (Robert W. Kolb Series), Publisher: Wiley ISBN 0-470-56177-7, ISBN 978-0-470-56177-5

- 2011 Dahrendorf Symposium — Changing the Debate on Europe — Moving Beyond Conventional Wisdoms

- 2011 Dahrendorf Symposium Blog

- Interactive Map of the Debt Crisis Economist Magazine, 9 February 2011

- Map of European Debts New York Times 20 December 2010

- Budget deficit from 2007 to 2015 Economist Intelligence Unit 30 March 2011

- Protests in Greece in Response to Severe Austerity Measures in EU, IMF Bailout – video report by Democracy Now!

- Diagram of Interlocking Debt Positions of European Countries New York Times 1 May 2010

- Argentina: Life After Default Sand and Colours 2 August 2010

- Google — public data: Government Debt in Europe

- Stefan Collignon: Democratic requirements for a European Economic Government Friedrich-Ebert-Stiftung, December 2010 (PDF 625 KB)

- Nick Malkoutzis: Greece — A Year in Crisis Friedrich-Ebert-Stiftung, Juni 2011

- Rainer Lenz: Crisis in the Eurozone Friedrich-Ebert-Stiftung, Juni 2011

- Wolf, Martin, «Creditors can huff but they need debtors», Financial Times, November 1, 2011 7:28 pm.