Неприйняття втрат

Неприйняття втрат (англ. loss aversion) у психології та економіці позначає тенденцію зважувати збитки вище, ніж прибуток.

Неприйняття втрат є частиною теорії перспектив (нім. Neue Erwartungstheorie), яку Канеман та Тверський запровадили в 1979 році. [1]

Важливою знахідкою цієї теорії є те, що люди поводяться нераціонально, під час прийняття рішення невизначеність відіграє певну роль. Це порушує припущення про неокласичну теорію економічних рішень, згідно з якою Homo oеconomicus діє максимально корисно та раціонально.

Модель

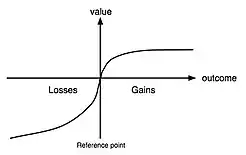

Неприйняття втрат модулюється на основі гіпотетичної функції значення (англ. value function). Канеман і Тверський описують функцію так:

Параметр λ>1 говорить про те, що людина не любить втрат. Коефіцієнт α<1 відображає зниження чутливості. Канеман і Тверський визначили у серії дослідів середні значення λ=2,25 і α=0,88.[2]

Функція має точку відліку, яка використовується для кодування події прибутку або збитку. Тут вирішальне значення має зміна, яка починається з точки відліку. Опорна точка являє або фактичний стан (Status quo), або заданий стан (англ.aspiration level). Кожна людина вибирає свою точку відліку самостійно.

Наприклад, людина може прагнути досягти певної кількості х (цільовий стан як орієнтир). Якщо фактично досягнута сума, нижча контрольної точки, ця різниця сприймається як збиток; сума, що перевищує контрольну точку, кодується як прибуток.

У точці відліку функція має точку перегину. Крива є увігнутою для прибутків і опуклою для збитків. Індивідууми не схильні до ризику в діапазоні можливих прибутків і ризиковані в діапазоні можливих втрат. Крива відображає принцип спадної чутливості. Оскільки функція цінності крутіша в діапазоні втрат, ніж в діапазоні виграшів, помітно, що втрати мають більшу вагу, ніж виграші.

Це означає, що різниця у вартості між прибутком в 100 і 200 суб'єктивно сприймається більшою, ніж між 1000 і 1100. Те ж саме стосується і до діапазону втрат.

Експерименти

Лотереї

Ступінь неприйняття втрат був виміряний Канеманом за допомогою декількох експериментів. Людей запитали, який найменший виграш їм буде потрібний, щоб компенсувати 50-відсоткову ймовірність втрати 100 доларів. Найбільш поширеною відповіддю було 200 доларів, що вдвічі перевищує можливий збиток або в 4 рази більше статистично ймовірного збитку. Коефіцієнт неприйняття втрати в середньому становив від 1,5 до 2,5 в декількох експериментах. [3]

Канеман зауважив, що люди вкрай несхильні до ризику в лотереях, де можливий як виграш, так і програш.

Таксист

Колін Ф. Камерер, американський економіст та професор економіки Каліфорнійського технологічного інституту, в 1990-х роках представив додаткові докази теорії неприйняття втрат, розроблену Канеманом і Тверским. Він спостерігав за поведінкою нью-йоркських таксистів і виявив, що у них гнучка заробітна плата і, таким чином, дохід щодня коливається. Зважаючи на припущення, що людина максимізує корисність, водіям доведеться багато працювати протягом дня, коли попит високий, щоб компенсувати дні, коли попит низький. Але Камерер спостерігав іншу, нераціональну поведінку. Таксисти встановили щоденний показник виторгу, якого вони хотіли б досягати незалежно від попиту. У дні, коли попит був невеликим, водії працювали набагато довше, щоб досягти цього показника. [4]

Висновки

Неприйняття втрат може пояснити безліч різних явищ.

- Одним з найвідоміших прикладів є «ефект володіння» (Richard Thaler 1980). Згідно ефекту володіння, люди надають більшу цінність товарам, якими вони володіють, ніж товарам, якими вони не володіють. Це не відповідає звичайному базовому припущенню про Homo oeconomicus. Канеман, У 1990 році Канеман, Кентш і Талер провели експеримент з чашками. Пізніше цей експеримент повторили з іншими товарами. У порівнянні з точкою відліку, продавець розглядає продаж чашки як збиток. Тому в середньому ціна на товар вдвічі вища. З іншого боку, покупець розглядає придбання чашки як прибуток і, отже, має нижчу ціну бронювання.

- У "Теорії перспектив" Канеман і Тверський припустили, що неприйняття втрат є причиною "помилки про неповоротні витрати". При прийнятті рішення індивіди враховують не тільки майбутні витрати, але і витрати, які вже здійснені і на які вже не можна вплинути. Це суперечить раціональності неокласичної теорії.

- Крім того, теорія неприйняття втрат забезпечила фундаментальні підходи до пояснення «головоломки з надбавкою власного капіталу» (Раджініш Мехра та Едвард К. Прескотт, 1985) та «тенденції до статус-кво» (Вільям Самуельсон та Річард Зекхаузер 1988) [5] .

- Подальші висновки були зроблені завдяки дослідженню "індивідуального неприйняття втрат при безризиковому і ризикованому виборі" (Саймон Гехтер, Ерік Дж. Джонсон та Андреас Херманн, 2010). В ході дослідження вони виявили, що немає суттєвої різниці в неприйнятті втрат між чоловіками і жінками. Крім того, дослідження показує, що неприйняття втрат збільшується з віком і що люди стають більш схильними до ризику.

Практичні приклади

Право на відпустку

У Німеччині відповідно до § 3 абз. 1 Федерального закону про відпустки кожному працівникові надається 24 дні відпустки, на відміну від 14 днів в Америці. Більшість німців не відмовились від встановленого законом права на відпустку, якщо вони буть отримувати вищу заробітну плату. Американці, навпаки, не готові заробляти менше грошей, щоб отримати більше днів відпусток. Для багатьох німців кількість, встановлених законом, днів відпустки є “ статус-кво”, тому відмова від днів відпустки розглядається як втрата. Для американців кількість встановлених законом днів відпустки також є “статус-кво” . Але збільшення кількості відпусток більш вигідно американцям.

Акції

У біржовій торгівлі неприйняття втрат є однією з основних моделей поведінки інвестора. Це відбувається, наприклад, коли інвестори не можуть своєчасно продати цінні папери, що знаходяться в негативній зоні. Вони тримають акції в надії, що вони відновляться. Неприйняття втрат викликає в інвесторів підвищену схильність до інвестування в більш безпечні активи. Вони лякаються довгих, прибуткових інвестицій.

Дивитися також

- Теорія перспектив

- Відвернення від ризику

Вебпосилання

- http://www.decisions.ch/dissertation/diss_prospect_theory.html (16. Червень 2015 р.)

- http://infoboard.zertifikatereport.de/infoboard-upload/42f64ebbca2c96be7ea7c366e1791c94.pdf (19. Червень 2015 р.)

Індивідуальні докази

- Prospect Theory: An Analysis of Decision under Risk 47. 1979. с. 263–292.

- Richard H. Thaler, Amos Tversky, Daniel Kahneman, Alan Schwartz: The Effect of Myopia and Loss Aversion on Risk Taking: An Experimental Test. In: The Quarterly Journal of Economics. 112, Nr. 2.

- Lee Davidson: Wenn Verluste stärkere Schmerzen machen als Gewinne Freude. Morningstar, 27. Januar 2012.

- Colin F. Camerer: Taxi Drivers and Beauty Contests. Engineering & Science No. 1, 1997.

- William Samuelson, Richard Zeckhauser: Status Quo Bias in Decision Making. Journal of Risk and Uncertainty, 1988.