Ризик-менеджмент

Ри́зик-ме́неджмент — це система управління ризиками, яка включає в себе стратегію та тактику управління, направлені на досягнення основних бізнес-цілей банку. Ефективний ризик-менеджмент включає:

- систему управління;

- систему ідентифікації і вимірювання;

- систему супроводження (моніторингу та контролю).

Сучасна економічна наука представляє ризик як вірогідну подію, в результаті настання якої можуть відбутися позитивні, нейтральні або негативні наслідки. Якщо ризик припускає наявність як позитивних, так і негативних результатів, він відноситься до спекулятивних ризиків. Якщо ж наслідки негативні, або відсутні взагалі, такий ризик іменується чистим.

Мета ризик-менеджменту у сфері економіки - підвищення конкурентоспроможності господарюючих суб'єктів за допомогою захисту від реалізації чистих ризиків.

Історія теорії ризик-менеджменту

Теорія ризик-менеджменту ґрунтується на трьох базових поняттях: корисності, регресії і диверсифікації.

У 1738 швейцарський математик Даніель Бернуллі доповнив теорію вірогідності методом корисності або привабливості того або іншого результату подій. Ідея Бернуллі полягала в тому, що в процесі ухвалення рішення люди приділяють більше уваги розміру наслідків різних результатів, ніж їх вірогідність.

В кінці XIX століття англійський дослідник Ф. Гальтон запропонував вважати регресію або повернення до середнього значення універсальною статистичною закономірністю. Суть регресії трактувалася ним як повернення явищ до норми з часом. Згодом було доведено, що правило регресії діє в найрізноманітніших ситуаціях, починаючи з азартних ігор та розрахунку вірогідності виникнення нещасних випадків, і закінчуючи прогнозуванням коливань економічних циклів.

У 1952 аспірант Університету Чикаго Гарі Марковіц в статті «Диверсифікація вкладень» («Portfolio Selection») математично обґрунтував стратегію диверсифікації інвестиційного портфеля, зокрема, він показав, як шляхом продуманого розподілу вкладень мінімізувати відхилення прибутковості від очікуваного показника. У 1990 Г. Марковіцу присуджена Нобелівська премія за розробку теорії і практики оптимізації портфеля фондових активів.

Етапи ризик-менеджменту

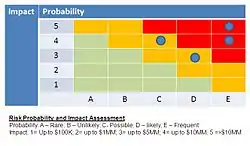

У ризик-менеджменті прийнято виділяти декілька ключових етапів:

- на першому етапі відбувається виявлення ризику з супутньою оцінкою вірогідності його реалізації і масштабу наслідків;

- на другому етапі здійснюється розробка ризик-стратегії з метою зниження вірогідності реалізації ризику і мінімізації можливих негативних наслідків;

- на третьому етапі вибираються методи і інструменти управління виявленим ризиком;

- на четвертому етапі проводиться безпосереднє управління ризиком;

- на завершальному етапі оцінюються досягнуті результати і коректується ризик-стратегія.

За ключовий етап ризик-менеджменту вважається етап вибору методів і інструментів управління ризиком.

Методи і інструментарій ризик-менеджменту

Базовими методами ризик-менеджменту є відмова від ризиків, зниження, передача і ухвалення.

Ризик-інструментарій значно ширший. Він включає політичні, організаційні, правові, економічні, соціальні інструменти, причому ризик-менеджмент як система допускає можливість одночасного застосування декількох методів і інструментів ризик-управління.

Найбільш часто вживаним інструментом ризик-менеджменту є страхування. Страхування припускає передачу відповідальності за відшкодування передбачуваного збитку сторонній організації (страхової компанії). Прикладами інших інструментів можуть бути відмова від надмірно ризикової діяльності (метод відмови), профілактика або диверсифікація (метод зниження), аутсорсинг витратних ризикових функцій (метод передачі), формування резервів або запасів (метод ухвалення).

Посилання

- Основи ризик-менеджменту (в кн. : Г. Я. Гольдштейн, А. Н. Гуц. Економічний інструментарій прийняття управлінських рішень. — Таганрог: Изд-во ТРТУ, 1999).(рос.)

- Міжнародний Інститут Дослідження Ризиків Аналіз ризиків, створення систем управління ризиками, підготовка ризик-менеджерів і інших менеджерів-ризикологів.(рос.)

- Органи управління ризиками в банку // Банківська енциклопедія / С. Г. Арбузов, Ю. В. Колобов, В. І. Міщенко, С. В. Науменкова. — Київ : Центр наукових досліджень Національного банку України : Знання, 2011. — 504 с. — (Інституційні засади розвитку банківської системи України). — ISBN 978-966-346-923-2.

- Ризик-менеджмент // Банківська енциклопедія / С. Г. Арбузов, Ю. В. Колобов, В. І. Міщенко, С. В. Науменкова. — Київ : Центр наукових досліджень Національного банку України : Знання, 2011. — 504 с. — (Інституційні засади розвитку банківської системи України). — ISBN 978-966-346-923-2.

- Історія профілю ризику // Митна енциклопедія : у 2 т. / І. Г. Бережнюк (відп. ред.) та ін.. — Хм. : ПП Мельник А. А., 2013. — А — Л. — 472 с. — ISBN 978-617-7094-09-7.

- Критерій ризику // Термінологічний словник з питань запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, фінансуванню тероризму, фінансуванню розповсюдження зброї масового знищення та корупції / А. Г. Чубенко, М. В. Лошицький, Д. М. Павлов, С. С. Бичкова, О. С. Юнін. — Київ : Ваіте, 2018. — С. 378-379. — ISBN 978-617-7627-10-3.

Див. також

- Антикризовий менеджмент

- Банківський ризик

- Оцінка ризиків

- Превентивне управління

- Quantum - Finance in Perspective - журнал, у якому серед іншого висвітлюються кількісні методи ризик-менеджменту

- IEC/ISO 31010:2009 Керування ризиком. Методи загального оцінювання ризику