Страхування

Страхува́ння — одна з форм охорони майнових й особистих інтересів застрахованих, які сплачують внески (премії) до страхових організацій і дістають відшкодування втрат, що виникають унаслідок стихійного лиха і нещасних випадків (страхування від недуг, страхування від вогню (пожеж), крадіжок, страхування життя та ін.). З другого боку, страхування є формою ризик-менеджменту, що використовується для хеджування проти ризику фінансових втрат, та, в ідеалі, страхування може бути визначене як справедлива передача ризику потенційної втрати від однієї сторони до іншої за відповідну сплату. Важливою умовою при цьому є дотримання правил страхування.

Сучасне законодавство України дає таке визначення страхування:

- Страхування — вид цивільно-правових відносин щодо захисту майнових інтересів громадян та юридичних осіб у разі настання певних подій (страхових випадків), визначених договором страхування або чинним законодавством, за рахунок грошових фондів, що формуються шляхом сплати громадянами та юридичними особами страхових платежів (страхових внесків, страхових премій).

Види страхування

У країнах вільної ринкової економіки існують тепер головні два роди страхування:

- обов'язкове публічно-правове, організація якого зосереджена в руках публічно-правових, а подекуди й державних страхових організацій (усе соціальне страхування, а в деяких країнах також страхування будівель від вогню тощо);

- приватне, яким опікуються акціонерні товариства й товариства взаємного страхування (страхування майна, життя та ін.) на базі приватної угоди між застрахованим і страхувальною організацією, якій застрахований зобов'язаний виплачувати встановлені угодою внески, а страхувач при виникненні зазначеного у договорі випадку відшкодувати застрахованому втрату або виплатити обумовлену договором суму. З уваги на те, що страховий ризик не можна передбачити, страхувальні організації повинні створити відповідні резерви, встановлюючи належну висоту внесків. Т. ч. вони перетворюються часто на великі фінансові підприємства.

Страхування є складовою фінансової системи держави. Основні види страхування:

- особисте страхування

- страхування підприємницьких ризиків

Функції страхування

- Ризикова функція

- Превентивні заходи в страхуванні

- Функція формування спеціалізованого страхового фонду

- Функція створення і використання страхових резервів проявляється у накопичені страховиком певного капіталу, достатнього для забезпечення покриття збитків (у разі їх виникнення), заподіяних страхувальникові стихійним лихом, нещасним випадком або іншою страховою подією.[1][2] Власними коштами покрити таку потребу в грошових виплатах страховик, здебільшого, не в змозі. Тому кожний страховик створює систему страхових резервів. Нагромадження й використання таких резервів характерні для страхової діяльності. У формуванні й використанні страхових резервів виявляється перерозподіл коштів між страхувальниками. Ті з них, для яких у певному періоді не настала страхова подія, сплативши страхові внески, не отримують жодних виплат. І навпаки: страхувальникам, які зазнали серйозних збитків від страхового випадку, виплачується відшкодування в сумах, значно більших за внесені страхові платежі.[3] Кошти страховика у вигляді страхових резервів можуть формуватись як в обов'язковій, так і в добровільній формах. Держава, виходячи із економічної і соціальної ситуації в країні, регулює даний процес.[4] Формування страхових резервів – це спосіб концентрації та використання коштів, необхідних не лише для розподілу між усіма страхувальниками збитків, зумовлених страховими випадками поточного періоду, а й для відповідного покриття можливих масштабніших збитків, що можуть припасти на окремі роки наступних періодів.[3] Страхові резерви є основою для діяльності страховика, який концентрує кошти страхувальників, а потім використовує їх для покриття збитків, розподіляючи таким чином між усіма страхувальниками наслідки страхової події, яка сталася з одним із них.[5] Створення спеціалізованих страхових резервів забезпечує стабільність страхування, гарантію виплат і відшкодувань.

- Функція заощадження коштів, яка полягає у накопиченні коштів страхувальника його внесками й, у випадку відсутності страхових подій за час дії такого договору, поверненні заощаджуваних коштів страхувальнику (передусім це стосується особистого страхування). При правильному розрахунку тарифів страхування, достатньому зборі коштів страхових премій заощаджуються значні кошти, які направляються на інвестиційні програми. Населенню також вигідніше заощаджувати кошти таким чином у страховій системі, ніж у банках, адже у разі настання нещасного випадку страхувальник одержить грошову компенсацію, виходячи зі страхової суми (з одночасним збереженням накопиченої страхової суми до кінця договору страхування незалежно ні виплачених компенсацій за страховими випадками), тоді як у банку він одержить тільки гроші за вкладом (з урахуванням відсотків). Заощаджувальна функція страхування найбільш повно проявляється у страхуванні життя поліси якого виконують роль своєрідної ощадної книжки або ощадного сертифіката[6]. Сприяючи розвитку заощаджувальних видів страхування, держава має змогу активно впливати на вирішення соціальних проблем, пожвавлювати грошовий обіг, підвищувати купівельну спроможність національної валюти, збільшувати інвестиційні можливості країни. Тому парламенти та уряди багатьох країн усіляко сприяють виявленню заощаджувальної функції страхування: створюються пільгові умови оподаткування страхових внесків і виплат, страхових вкладів, які переходять у спадщину, доходів компаній тощо. Вживаються й інші ефективні заходи[7].

- Контрольна функція, яка полягає у здійсненні фінансового контролю за правильним проведенням страхових та інвестиційних операцій, оптимальним формуванням та цільовим використанням страхових капіталів.[8] Державний нагляд за страховою діяльністю здійснюється з метою дотримання вимог законодавства України про страхування, ефективного розвитку страхових послуг, запобігання неплатоспроможності страховиків та захисту інтересів страхувальників. Державний нагляд за страховою діяльністю на території України здійснюється Уповноваженим органом та його органами на місцях.[4] Уповноважений орган займається веденням єдиного державного реєстру страховиків (перестраховиків), видачею ліцензій на проведення страхової діяльності; виконує контроль за платоспроможністю страховиків щодо виконання їх страхових зобов'язань перед страхувальниками), встановлює правила формування, розміщення та обліку страхових резервів, розробляю нормативні і методичні документи з питань страхової діяльності, що віднесена законом до компетенції Міністерства фінансів України, узагальненює практику страхової діяльності, розробляє і подає у встановленому порядку пропозицій щодо розвитку і вдосконалення законодавства України про страхову діяльність, бере участь у здійсненні заходів щодо підвищення кваліфікації кадрів для страхової діяльності.[9]

- Інвестиційна функція, яка передбачає розміщення тимчасово вільних коштів страховика у різні активи. Специфіка договору страхування визначається особливістю перерозподілу коштів методом страхування та дає можливість страховику тимчасово, протягом дії договору, користуватися та розпоряджатися акумульованими у страхових резервах коштами страхувальників. При цьому забезпечуються умови для інвестування цих коштів в економіку у вигляді прямих інвестицій, через фондовий ринок, або за допомогою фінансових посередників з метою отримання прибутку[8]. Проте, Законодавство України вводить певні обмеження на способи розміщення тимчасово вільних грошових засобів зі страхових резервів з урахуванням безпечності, прибутковості, ліквідності та диверсифікованості[4]. Інвестиційна функція сприяє підвищенню фінансової стійкості страхової компанії, дає змогу страховій компанії застосовувати частину отриманого інвестиційного доходу не лише для покриття негативного грошового результату за прямими страховими операціями, зумовленого збільшенням збитковості при нерівномірному розподілі ризику, так і при високій конкурентній боротьбі та демпінгу тарифів на страховому ринку. В межах держави інвестиційна функція забезпечує поліпшення стану грошового обігу, підвищення купівельної спроможності національної валюти, збільшення інвестиційних можливостей країни та розвиток економіки країни в цілому за рахунок залучення значних додаткових фінансових ресурсів[2]. У країнах із розвиненою ринковою економікою страхові компанії більшу частину прибутку одержують не від страхової діяльності, а від інвестиційної. Прибуток від інвестицій у зарубіжних страхових компаніях становить у середньому 20-30% від сукупного доходу, у країнах СНД – 3-10%, а в Україні – 2-3%[10]. З розвитком ринку, у страхуванні незмінно буде удосконалюватися і розширюватися механізм використання тимчасово вільних засобів.

З історії страхування в Україні

В розумінні взаємозахисту і взаємодопомоги страхування існує від самого початку існування людства. Зокрема і на землях сучасної України.

Як відомо людство в своєму розвитку має дві ступені розвитку господарства: так зване природне господарство (натуральна економіка) без грошових відносин і грошове господарство (економіка з елементами ринку) із застосуванням грошей.

Найдавнішим способом страхового захисту в Україні, як і в усьому світі, було взаємне страхування. Відомо, що починаючи з XIII століття і до появи залізниці на теренах сучасної України велику роль у перевезенні вантажів на далекі відстані відігравало чумацтво. Якщо під час подорожі в якогось-чумака, гинув віл чи ламався дерев'яний віз, то зусиллями всього гурту потерпілому купували потрібні засоби пересування, причому до попередньої сплати регулярних внесків на створення й поповнення резервного фонду вдавалися рідко. І це мало сенс. Адже перевозити гроші було безпечніше, коли вони були розосереджені по багатьох індивідуальних гаманцях. Це не заважало виконанню зобов'язань щодо відшкодування збитків.[11] З найдавніших часів в українських селах, ще до появи і широкого розповсюдження грошових відносин існувало страхування членів сільської громади у такому вигляді: якщо хтось, наприклад, внаслідок пожежі втрачав майно, або якщо комусь треба було зібрати врожай, то йому допомагала вся громада своєю працею і своїм майном. Той хто відмовлявся допомагати — не міг розраховувати на подібну допомогу у майбутньому (тобто іншими словами втрачав страхування з боку громади).

Цей вид взаємозахисту (тобто страхування) називається толока. Дуже рідко його ще можна зустріти в деяких українських селах. Своє значення він втратив на початку 20 століття, з широким розвитком і розповсюдженням грошових відносин і встановленням радянської влади. Цей вид страхування відповідає природному господарству.

Сліди страхування на укр. землях в сучасному розумінні (з використанням грошей, тобто при грошовому господарстві, ринковій економіці) знаходимо у «Руській Правді», яка передбачала деяке відшкодування (вира) у випадку вбивства чл. громади. Вира виплачувалася у разі смерти від нападу невідомого вбивці («дика», себто подушна вира) й у випадку смерті в наслідок ненавмисного вбивства. Страхові елементи виявлялися тут у тому, що виплата дикої вири була пов'язана з смертю члена громади, в подушній розкладці вири на членів громади й у розтермінуванні платежу на кілька років.

Сучасне страхування виникло на укр. землях у 19 століття у Російській імперії розвинулися різні типи страхових організацій: акційні спілки (рос. і закордонні), товариства взаємних страхування, земське страхування та інші. Щоб витіснити закордонні страхувальні організації, були зроблені (невдалі) спроби зосередити страхування (гол. будинків) у руках держави. 1827 створилося приватне «Перше російське страхове товариство», яке здобуло монополію на ведення страх. операцій у кількох більших містах (серед ін. в Одесі). Незабаром створилося «Друге рос. товариство страхування від вогню» з монополією у 40 губерніях, у тому числі й укр. Інші рос. та закордонні страх. підприємства не поширювали своєї діяльності на укр. землі.

Сприятливий ґрунт в Україні мали два взаємних страхування, що опікувалися страхування будівель від вогню, але тільки в більших м.: у Херсоні й Харкові («Перше товариство взаємних страхувань» й ін.). У Києві створився своерідний страх. союз «Київське товариство цукрозаводчиків». Натомість справу страхування сільських господарств передала держава законом 1864 земствам (в Україні — на Лівобережжі й у Степу), а там, де їх не було, створено держ. страх. заклади (в Україні — на Правобережжі), які підлягали міністерству внутрішніх справ. Страхування у цих закладах (як і земствах) було, в основному, примусове, на більшу суму — добровільне. Страхування життя організовували пенсійні каси службовців залізничних шляхів і держ. ощадні каси.

Подібні типи страх. товариств (акційні спілки, товариства взаємних забезпечень) творилися на укр. землях під Австрією на основі патента цісаря 1852. Вони являли собою чужі капіталові підприємства, лише 1892 постало укр. товариство «Дністер» (страхування від вогню, крадіжок і взлому), а 1911 — «Карпатія» (страхування життя); обидва діяли до 1939, хоч з деякими обмеженнями (страхування від вогню перебрало від 1935 поль. монопольне товариство).

Страхування в УРСР

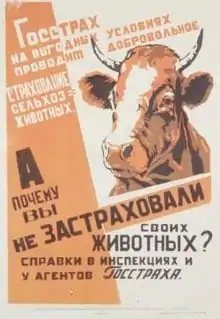

Після революції 1917 в Україні буйно розвинулася страхова кооперація (до війни її майже небуло); 1918 постав Укр. Кооп. Страх. Союз (Страхсоюз) як центр. установа для організації заг. кооп. страхування; за воєнного комунізму його ліквідовано. Як у всьому СРСР, так і в Україні страхування монополізовано, страх. товариства ліквідовано, а їх майно націоналізовано. Виняток зроблено 1922 для кооперативів, яким дозволено взаємне страхування рухомого майна і товарів при Всеукр. кооп. страх. союзі (Коопстрах), що обслуговував на території України всі види кооперації (1926 — 27 він мав на 672,2 млн карб. забезпечених сум). Цей тип страхування був ліквідований 1930. Селянські двори підлягали обов'язковому державному страхування від пожеж, пошестей худоби, градобою і транспортових аварій. Адміністрація страх. справи була від 1925 централізована. Держ. страхування здійснювалося на всій території СРСР єдиною організацією — Держстрахом у Москві.

Під час колективізації постав хаос і безправ'я у страх. системі, бо Держстрах відмовлявся платити сел. господарствам відшкодування, мовляв, вороги свідомо вбивали худобу й нищили сільськогосподарський інвентар, щоб не йти до колгоспів. Тоді обов'язкове страхування охоплювало не тільки майно кооперації і приватних осіб, але й держ. підприємств з госпрозрахунком. Щойно 1956 страхування майна державних підприємств і організацій скасовано і залишено винятково страхування колгоспно-кооп. власности й особистої власности громадян. 1958 проведено деяку децентралізацію страх. адміністрації на користь союзних респ. Гол. управління держ. страхування СРСР при Міністерстві фінансів СРСР перетворено на відділ держ. страхування, з обмеженням його компетенції до координації держ. страхування союзних республік. Місц. органи держ. страхування в УРСР (управління, інспекції) тепер підпорядковано Держстрахові УРСР, що працює на засадах госпрозрахунку. Органи Міністерства фінансів контролюють органи Держстраху УРСР на місцях.

В УРСР існували два типи страхування: майнове й особове, які поділяються на обов'язкове і добровільне. Обов'язковому страхування (від вогню, градобою, пошестей худоби та ін. нещасть) підлягає майно колгоспів, господарств громадян і державне майно, що здається в оренду громадянам; так само обов'язкові різні форми соц. забезпечення, а також страхування пасажирів транспорту. До добровільного майнового страхування належить: страхування в колгоспах на племінну худобу, урожай садів і сільськогосподарську техніку, а в господарствах громадян — на хатнє майно, будівлі й худобу; до особового: мішане страхування життя, довічне страхування, страхування на випадок смерти або втрати працездатности, від нещасних випадків та ін.

За своєю суттю радянське страхування мало чим різнилося від страхування в країнах ринкової економіки. Різниця полягала в тому, що страхові внески застрахованих у вільноринковій системі становлять страховий капітал (фонд) страхувальних організацій і не можуть видаватися на інші цілі, натомість в СРСР йшли на збільшення страхового фонду й ними держава користувалася відповідно до своїх потреб. Ідея страхування спільноти втрачає тут глузд і перетворюється на «державне» страхування.

Страхування в сучасній Україні

На початку 90-х років усунення монополії держави і поява недержавних страхових компаній створили необхідну базу для організації ринкових відносин у страховій діяльності й передумови формування страхового ринку України.

Перший спеціальний нормативний акт, що регламентує страхування, був прийнятий в 1993 році — Декрет Кабінету Міністрів «Про страхування». В 1993 році — створено державну структуру у сфері регулювання страхового ринку — Укрстрахнагляд.

В першій половині 90-х років відбувалося бурхливе зростання кількості страхових компаній в Україні. У 1994 році у країні було зареєстровано 700 страхових компаній. Проте в 1995—1997 роках спостерігався значний спад активності і ліквідація багатьох компаній внаслідок погіршення загальноекономічної ситуації в країні та підвищення вимог до обсягу статутного фонду, платоспроможності і резервів страхових компаній після прийняття 07 березня 1996 року Закону України «Про страхування». Законом були також підвищені вимоги до страхових резервних фондів компаній та детально урегульовані окремі види страхування. Поступово стала формуватися підзаконна нормативна база. З розвитком законодавства також почала розвиватися інфраструктура страхування. У 1997 році була створена Ліга страхових організацій. Після перереєстрації в 1997 році кількість страховиків значно зменшилась — налічувалося 220 компаній.

Наприкінці 2001 року прийнятий у новій редакції Закон України "Про страхування" встановив нові вимоги до статутних фондів страховиків у розмірі не менше 1 млн євро для тих, хто займається ризиковими видами страхування, та 1,5 млн євро для страховиків, які здійснюють страхування життя.

Починаючи з 2002 року спостерігається суттєве посилення конкуренції. З'являється новий регулятор — наприкінці 2002 року створена Державна комісія з регулювання ринків фінансових послуг. У 2011 році Державну комісію з регулювання ринків фінансових послуг ліквідовано та створено Національну комісію, яка здійснює державне регулювання у сфері ринків фінансових послуг (Нацкомфінпослуг).

На початку 2008 року в Україні діє 469 страхових компаній . За підсумками 2008 року страхові компанії демонструють високі темпи зростання — сумарний статутний капітал українських страховиків щорічно зростав у середньому на 25 %. Середній розмір сплаченого статутного капіталу українських СК у 2008 році. дорівнює 28,2 млн грн., або 3,5 млн дол.

У 2009 році зросла присутність іноземного капіталу в чотири рази у порівнянні з 2001 р з 20 до 82 СК. На початок 2009 року кожна 5-та страхова компанія мала частку іноземного капіталу, у 25 компаній вона перевищувала 51 % і вище. Загалом частка іноземного капіталу в статутних фондах страховиків склала 17,9 %.

Фінансово-економічна криза призвела до скорочення обсягу залучених страховими компаніями премій. За результатами діяльності страхового ринку за перше півріччя 2009 року порівняно з аналогічним періодом 2008 р. надходження страхових премій скоротилися на 16 %, на 10 % знизилися чисті страхові виплати, також на 11 % знизився рівень перестрахування. Під час фінансової кризи в Україні загострилась конкуренція, знизились можливості щодо якісного відбору привабливих ризиків до власного страхового портфелю, що призвело до створення незбалансованого портфеля страхових компаній та зниження платоспроможності.

У 2010 році спостерігається збільшення кількості укладених договорів, страхових премій, виплат, обсягів страхових резервів. Страхові компанії України в 2010 році зібрали чисті платежі на суму 13,328 млрд грн., що на 5,29 % більше, ніж в 2009 році (12,658 млрд грн.). Валові страхові премії страховиків за 2010 рік склали 23,082 млрд грн., що на 12,9 % більше, ніж роком раніше (20,442 млрд грн.). Частка чистих страхових премій, зібраних страховиками України в 2010 році, в структурі валового внутрішнього продукту (ВВП) склала 1,2 % (Дані Держфінпослуг). Сукупні активи страхових компаній України в 2010 році склали 43,9 млрд грн .

Згідно з Законом України «Про страхування» на сучасному етапі в Україні наявні 2 форми страхування: добровільна та обов’язкова. Обов’язкова форма включає в себе 47 видів страхування, а порядок і правила його проведення, форми типового договору, розміри страхових сум та максимальні розміри страхових тарифів, методику актуарних розрахунків визначає Кабінет Міністрів України.

Страховики для здійснення будь-якого виду страхування повинні отримати відповідну ліцензію від Національної комісії, що здійснює державне регулювання у сфері ринків фінансових послуг (Нацкомфінпослуг). Окрім цього, страховик, що отримав ліцензію на проведення страхування життя, не має права займатися іншими видами страхування. Ліцензії на проведення страхування життя видаються без зазначення в них строку дії. Окрім цього, забороняється здійснювати страхову діяльність на території України страховиками-нерезидентами, крім таких видів страхової діяльності:

- виключно із страхування ризиків, пов'язаних з морськими перевезеннями, комерційною авіацією, запуском космічних ракет і фрахтом;

- перестрахування;

- страхове посередництво;

- допоміжні послуги із страхування, такі як консультаційні послуги, оцінка актуарного ризику та задоволення претензій. [4]

Сьогодні на страховому ринку України спостерігається тенденція оптимізації структури і управління, та переходу від докризового ажіотажного зростання і кризового падіння до фази стабілізації та концентрації. В таких умовах компанії змушені конкурувати за рахунок скорочення витрат: страховим компаніям доводиться йти з найбільш збиткових сегментів ринку, закривати неприбуткові відділення. Зважаючи на такі ринкові обставини страхові компанії починають здійснювати страхові операції через мережу інтернет, розвиваючи онлайн-страхування. В цілому онлайн-страхування становить лише приблизно 1 % від усієї кількості продажів на ринку, проте в різних компаніях цей показник різниться. Основною проблемою українського ринку страхування залишається недорезервованість. На сьогоднішній день, зважаючи на нестабільність економіки в країні, актуальними є питання діагностики банкрутства страхових компаній та критерії імовірності фінансової кризи в страховій компанії.

За статистичними даними офіційного ресурсу Нацкомісії з регулювання сфери ринків фінансових послуг, можна сказати, що на даний час актуальною є тенденція зниження кількості компаній страховиків: 404 ліцензовані страхові компанії на початку 2014 року, 385 — на початку 2015 року та 352 — на початку 2016 року. [12]

Загальна кількість страхових компаній станом на 30.06.2018 становила 291, у тому числі СК "life"1 – 31 компанія, СК "non-life" – 260 компаній, (станом на 30.06.2017 – 300 компаній, у тому числі СК "life" – 36 компаній, СК "non-life" – 264 компанії). Кількість страхових компаній продовжує скорочуватись, так станом на 30.06.2018 порівняно з аналогічною датою 2017 року, кількість компаній зменшилася на 9 СК, а порівняно з 2016 р., зменшилася ще на 27 СК.

В 2017 році у порівнянні з 2016 роком на 8 261,5 млн. грн. (23,5%) збільшився обсяг надходжень валових страхових премій, обсяг чистих страхових премій збільшився на 2 030,6 млн. грн. (7,7%), збільшилась кількість укладених договорів страхування на 6011,7 тис. одиниць (або на 3,3%). З цього випливає і ріст обсягу валових страхових виплат/відшкодувань на 1 697,3 млн. грн. (19,2%).[13]

Якщо детально проаналізувати економічну ситуацію в державі, то стає –зрозуміло, що дане зниження активності є цілком виправдане. Адже, крім поглиблення кризової ситуації військового конфлікту на Донбасі, не менш гостро постає проблема недоопрацьованого законодавства в цьому напрямі. Як доказ останнього виступає вже багатомісячний розгляд нової редакції Закону України «Про страхування», впровадження якого є важливим кроком в регулюванні страхових відносин у сучасних реаліях. Дана версія відомого закону передбачає обов'язкове медичне страхування, прозору фінансову звітність гравців страхового ринку, розвиток та активне впровадження страхування життя, неухильне дотримання регуляторів інших видів страхування тощо. Отже, прийняття даної редакції Закону забезпечило б більш прозорі відносини між учасниками фінансового ринку.

Крім даних проблем галузі, також можна зазначити інші, не менш важливі фактори негативного впливу на розвиток страхування в Україні:

- Відсутність регуляції страхового покриття майнових цінностей, яке перебуває в ролі застави в комерційному банку;

- Низький рівень обов'язкового контролю автовласників на наявність в них полісів цивільно-правової відповідальності;

- Відсутність регуляторного механізму щодо недопущення ситуації демпінгу на страховому ринку;

- Надмірне дискримінаційне оподатування страховиків щодо курсових різниць та інвестиційного доходу.

Ще однією загрозою для здорової конкуренції страхового ринку можна вважати тенденції щодо монополізації, які останнім часом стрімко розвиваються.

Як видно з наведених фактів, українська страхова система потребує негайного втручання з боку держави у вигляді вдосконаленого регулярного законодавства. Але навіть попри таку велику кількість недоліків все ж спостерігаються деякі позитивні зрушення, серед яких:

- Спад страхування у зв'язку з сучасною кризою сприятиме в майбутньому розвитку нових ніш та використання якісно нового рівня сервісу;

- Тенденції до монополізації обіцяють принести стабілізацію на даному ринку та відповідне оновлення регуляторного законодавства;

- Після завершення кризи та встановлення стабілізації, на страховому ринку залишаться тільки найсильніші гравці, а це сприятиме надійності надання послуг та відповідному підвищенню довіри в населення.

- У деяких організаціях працює практика подорожчання суми, якщо клієнт просить розбити оплату на півроку, поквартально.

Див. також

- Змішане страхування життя

- Діагностика банкрутства страхової компанії

- Страхування життя в Україні

- Правила страхування

- Колективне страхування життя

- Онлайн-страхування

- Страхові операції

- Страхування кредитів

- Страхування карго

- Страховий маркетинг

- Страхування фінансових ризиків

- Страхування відповідальності роботодавця

- Страхування тварин

- Страхове поле

- Медичне страхування

- Страхова медицина

- Космічне страхування

- Резерви зі страхування життя

- Оцінка доходів від інвестування страхових резервів

- Універсальна дискримінантна модель

- Критерії імовірності фінансової кризи в страховій компанії

- Авіаційне страхування

- Майнове страхування

Примітки

- Функції страхування (ua). Процитовано 17 вересня 2018.

- Вовчак, Ольга (Дмитрівна). Страхова справа (українська). Київ: Знання. с. 391. ISBN 978-966-346-722-1.

- Долгошея (2010). Страхування в запитаннях та відповідях - Долгошея Н.О. (ua). Київ - 316 с. Процитовано 17 вересня 2018.

- Закон України "Про страхування".

- 4. Функції страхування (ua). Процитовано 17 вересня 2018.

- Вовчак, Ольга. Страхова справа. Київ: Знання. с. 391. ISBN 978-966-346-722-1.

- Осадець, Семен (2002). Страхування. Київ: КНЕУ. с. 599. ISBN 966–574–374–0.

- Фінанси: підручник. / за ред. С.І. Юрія, В.М. Федосова. — 2-ге вид. переробл. і доповн. — К. : Знання, 2012. — 687 с.

- Щербина, В.С. (2001). Господарське право. Київ: Юрінком Інтер.

- Майданченко І.В. Інвестиційна діяльність страхових компаній – шлях до економічного зростання / І.В. Майданченко // Науково-технічна інформація. – 2012. – № 3. – С. 41–44.

- Передумови становлення класичного страхування в Україні. referat-ok.com.ua. Процитовано 17 вересня 2018.

- Інформація про стан і розвиток страхового ринку України. Архів оригіналу за 26 жовтня 2016.

- Офіційний сайт Національної комісії з регулювання ринків фінансових послуг України [Електронний ресурс]. – Режим доступу:. 2017.

Джерела

- Енциклопедія українознавства : Словникова частина : [в 11 т.] / Наукове товариство імені Шевченка ; гол. ред. проф., д-р Володимир Кубійович. — Париж—Нью-Йорк : Молоде життя, 1955—1995.

- Клапків М. С., Клапків Ю. М. Витоки національного страхового ринку України. Т., 2003.

- Міжнародні страхові послуги: навч. посіб. для студ. вищ. навч. закл. / О. Є. Кузьмін, А. С. Завербний, Н. Л. Іващук ; М-во освіти і науки України, Ін-т інновац. технологій і змісту освіти. — Л. : Вид-во «Растр-7», 2009. — 444 с. — Бібліогр.: с. 430—439 (119 назв). — ISBN 978-966-2004-25-0

- Основи страхування: Навч. посіб. / В. Й. Плиса; Львів. нац. ун-т ім. І.Франка. — Л., 2001. — 143 c. — Бібліогр.: с. 120—122.

- Основи страхування / О. Д. Заруба. — К.: 1997

- Страхова справа: підручник / О. Д. Заруба — К. : Знання, 1998. — 320 с.

- Страхування: Довід. / В. Й. Плиса; Львів. нац. ун-т ім. І.Франка. — Л., 2001. — 197 c. — Бібліогр.: 41назв.

- Страхування: навч. посіб. / О. В. Олійник, Г. О. Нагаєва ; М-во аграр. політики України, Харків. нац. аграр. ун-т ім. В. В. Докучаєва. — Х. : ХНАУ, 2008. — 282 с. ; 20 см. — Бібліогр.: с. 278—282 (60 назв). — 300 пр.

- Сіренко І. Аналіз розвитку страхового ринку та оцінка його перспектив / І. Сіренко // Страхова справа. — 2009. — № 3(35). — С. 23–25.;

- Офіційна інтернет-сторінка Державної комісії з регулювання ринку фінансових послуг — https://web.archive.org/web/20140719102224/http://www.dfp.gov.ua/;

- Баранова В. Проблеми функціонування страхової системи України в умовах фінансової кризи / В. Баранова // Економіст. — 2009. — № 11. — С. 21–23.;

- Г. В. Кравчук Перспективи розвитку страхового ринку України після фінансової кризи. — http://nbuv.gov.ua/PORTAL/soc_gum/pprbsu/2011_31/11_31_14.pdf;

- Клапків, Михайло Семенович Страхування фінансових ризиків :Монографія /М.С.Клапків. Тернопіль : Економічна думка Карт-бланш, 2002. — 570 с.

- Коньшин Ф. Государственное страхование в СРСР. М. 1968;

- Рыбников. Очерки из истории страхования в России. 1927;

- Holubnychy V. Soviet Insurance. Bulletin Institute for the Study of the USSR, 1955, Nr. 11, 1958;

- Schütte. Das Versicherungswesen in der Sowiet-Union, 1966;

- Warkałło W. Ubezpieczenia majątkowe. B. 1969.

- Основи економічної теорії: Підручник : У 2 кн. Кн.1:Суспільне виробництво. Ринкова економіка / Ю.В. Ніколенко, А.В. Демківський, В.А. Євтушевський та ін.; За ред. Ю.В. Ніколенка.- 2-е вид., перероб. і доп. - К.- Либідь, 1998 - 272 с.

Посилання

- Страхування // Енциклопедія українознавства. Словникова частина (ЕУ-II). — Париж, Нью-Йорк, 1976. — Т. 8. — С. 3062-3076.

- СТРАХУВАННЯ // Юридична енциклопедія : [у 6 т.] / ред. кол.: Ю. С. Шемшученко (відп. ред.) [та ін.]. — К. : Українська енциклопедія ім. М. П. Бажана, 1998—2004. — ISBN 966-749-200-1.

- Особисте страхування // Юридична енциклопедія : [у 6 т.] / ред. кол.: Ю. С. Шемшученко (відп. ред.) [та ін.]. — К. : Українська енциклопедія ім. М. П. Бажана, 2002. — Т. 4 : Н — П. — 720 с. — ISBN 966-7492-04-4.

- http://www.depo.ua/ru/delovaja-stolica/2011_ds/2011_12_ds/550_toc/art47962.htm%5Bнедоступне+посилання+з+травня+2019%5D;

- Закон України про страхування усі зміни до 22.12.2010

- https://web.archive.org/web/20131204092049/http://www.companion.ua/articles/content?id=176553.

- Рейтинг страхових компаній України консолідований рейтинг компаній Life, Nonlife та відгуки клієнтів.